FXスプレッドとは?取引をはじめる前に知っておきたい全知識

主要な通貨ペアのスプレッドが、すべて業界トップクラス!

主要な通貨ペアのスプレッドが、すべて業界トップクラス!

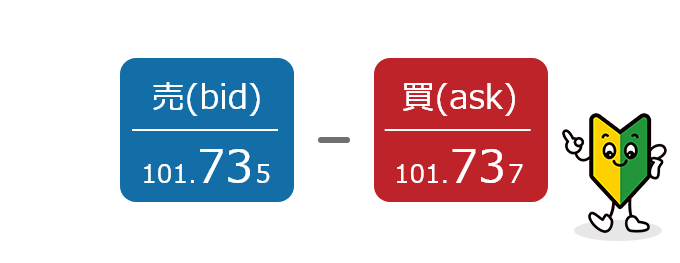

FXにおける「スプレッド」とは、売り値(bid)と買い値(ask)の差額のことです。

FXを行う際の取引画面には、以下の図のように“売り値”と“買い値”の2つの価格が同時に表示されます。たとえば、売り値が101.735円で買い値が101.737円のとき、スプレッドは0.002円(=0.2銭)です。この差額が小さいと「スプレッドが狭い」、大きいと「スプレッドが広い」ことを意味します。

このスプレッドが狭いほどコストが下がり、トレーダーにとってメリットになります。詳しくは、「FXのコストがわかる!スプレッドの計算方法」をご覧ください。

なお、このスプレッドですが、原則固定であったとしても変動しやすい時間帯や相場環境があります。詳しくは「スプレッドが変動する3つの要因」にてご確認ください。

スプレッドは、FX会社が安定したお取引をご提供するために必要です。

このとき、FX会社は安定したお取引をご提供するため、変動リスクを上乗せした分(=スプレッド)で、受注からカバー取引の執行までの変動リスクをまかないます。そのためスプレッドが必要になります。

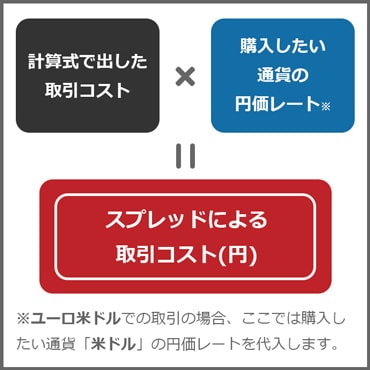

FXのスプレッドは以下の計算方法で求められます。

売り値(bid)と買い値(ask)の差額がスプレッドなので、10,000通貨取引したい場合は「スプレッド×10,000通貨」がスプレッドによる取引コストになります。

たとえば、先に挙げた例のように売り値101.735円・買い値101.737円でスプレッドが0.002円(=0.2銭)のとき、10,000通貨取引する場合の取引コストは20円になります。

もし、ユーロ米ドルなどの外貨同士の通貨ペアを計算する場合、計算式の最後に日本円への換算が必要です。

さらに詳しくは、「FXのスプレッドコストの計算方法」をあわせてご覧ください。具体例を交えながら、スプレッドの計算方法を解説しております。

スプレッドは原則固定のものと、変動制スプレッドがあります。

変動制スプレッドは、スプレッドが常時変動するレートの提示方法ですが、原則固定のスプレッドでも変動しやすい時間帯や相場環境があります。

主な要因は、以下の3つです。

また、スプレッドは業者によっても異なるので、低スプレッドでサービスを提供してくれるFX業者を選ぶのがおすすめです。

FXブロードネットでは、サービス開始当初から当時の低コストの常識を覆すスプレッドを実現してきました。そこで続いては、FXブロードネットのスプレッドにおける強みをご紹介してまいります。

もっと詳しくFXについて知りたい方は、以下のページをご参照ください。

【初心者におすすめ!】FXのやり方・稼ぎ方をわかりやすく解説

詳しく見る

スプレッドとは、FX会社が提示する売りレートと買いレートの差額です。

通常は、買いレート(ASK)の方が売りレート(BID)よりも高く、新規注文が約定した瞬間にスプレッド分の損失が発生します。スプレッドがFX取引のコストと考えられるのはそのためです。

それではなぜスプレッドは発生するのでしょうか。スプレッドに関する解説を探してみると、「スプレッドはFX会社が収益を得るために存在する」との説明が見られます。しかし、その説明ではスプレッドについて一面的にしか見ていません。

FX取引の仕組みの中でどの様にスプレッドが発生するか、そのメカニズムについてご説明しましょう。

FX会社がお客さまから注文を受注した際、FX会社にはお客様とは反対方向に売買リスクが発生します。

つまり、FX会社には、買い注文を受注した瞬間から値上がりすると支払い額が増えていくというリスクが発生していると言えるのです。

値上がりすると支払い額が増えていくのは売りポジションを持っているケースと同じですから、お客様の買いのポジションと反対方向のリスクが発生します。

FX会社はこのリスクの解消のためカバー先金融機関でお客様の注文と同じ方向へ(この場合は"買い")取引を行います。このFX会社の取引を「カバー取引」と言います。

FX会社がカバー取引をするのは、お客様に取引機会を安定的に提供するというFX会社の役割に徹するためです。

積極的に利益を追求するお客様が集中して取引できるように、FX会社は自分に発生したリスクを即座に解消する必要があるのです。

FX会社はカバー取引で大きく損を出すこともできません。お客様の注文をカバーする度にFX会社が損失を膨らませていては、安定した取引の提供などできないためです。

FX会社はカバー取引ができるレートに前もって変動リスクを上乗せしてお客様にご提示します。仲値を中心に売り値、買い値にそれぞれ上乗せした分がスプレッドとなります。

FX会社は、お客様の注文執行で生じるリスクをカバー取引で即座に解消するには、お客様の注文とカバー取引とをなるべく同値で執行しなくてはいけません。技術の進歩で為替取引の注文執行のスピードは格段に速くなっていますが、常に変動する為替レートの変動リスクをゼロにすることはできません。

そのため、FX会社は変動リスクを上乗せすることで、スプレッド分の変動であれば受注からカバー取引の執行までの変動リスクをまかなえるということなのです。

スプレッドがFX会社ごとに差があったり、原則固定や変動制などスプレッドのタイプが異なるのは、FX会社によってFX取引の内容やカバー取引の形態が異なるためです。

FXをまだやったことがない方が、スプレッドを十分理解することはなかなか難しいでしょう。

そこでおすすめなのが、実際にFXを体験してみることです。ただ、大きな金額を使って実践することが負担であるとお考えなら、一度デモトレードを利用してトレーニングを行ってみてはいかがでしょうか。

スプレッドがFX会社にとって収益となるのも事実です。リスクとは、発生確率に従って想定される結果の最大値です。

しかし、収益を高めたいからといってFX会社がスプレッドを余分に広げれば、果たしてそのFX会社をお客様は選ぶでしょうか。

スプレッドはお客様にとって取引コストとなるため、当然低スプレッドの方がお客様には有利です。

いかにスプレッドを狭くレートのいいFX会社として提示できるか、いかに確実にいかに迅速にカバー取引を執行できるか、スプレッドはまさにFX会社の技術やノウハウの見せ所と言えるでしょう。

詳しくは、「FXのスプレッド比較で業者ごとに差がでる理由」で解説します。

FX取引のコストとなるスプレッド。 (スプレッドの基本知識については「FXスプレッドとは?」をご参照ください。)

取引時のスプレッドから取引コストがいくらになるか計算方法を知り仕組みを学ぶことで、FX取引から生じる損益計算の理解も深まるでしょう。

FX取引でスプレッドからどのようにコストが発生するか、まずはクロス円の計算方法から見ていきましょう。

米ドル円など、日本円と外貨との通貨ペアを「クロス円の通貨ペア」と言います。

例えば、米ドル円のスプレッドは「USD/JPY 0.3銭」というように表示され、FXの取引ツールでは以下のように「2wayプライス」でレートが提示されます。

Bid(売値)とAsk(買値)の差がスプレッドとなります。

| Bid(売値) | Ask(買値) |

|---|---|

| 110.000円 | 110.003円 |

このレートで売買した際の取引コストは、以下の通り計算します。

Ask(買値)が110.003円ですので、10,000通貨分の買い注文をする場合、必要資金は1,100,030円になります。

買いの後すぐにBid(売値)である110.000円で売る場合、1,100,000円で売却できます。

実際にはすぐに反対売買をしてしまうとスプレッド分のコストだけ損失が発生しますので、FX取引で上記の様な取引例はあまりありませんが、このFX取引でスプレッドから発生する取引コストは30円(0.003円×10,000通貨)となります。

FX取引でスプレッドから取引コストを計算するには以下の通りになります。

ユーロ米ドルなどの外貨同士の通貨ペアでスプレッドから取引コストを計算する場合、計算式の最後に日本円への換算が必要になります。

まずは外貨建ての取引コストを計算してから円換算するという仕組みです。

例えば、ユーロ/米ドルの為替レートが以下のよう提示されているとします。

| Bid(売値) | Ask(買値) |

|---|---|

| 1.20000 ドル | 1.20003 ドル |

さらに円価レートが1ドル=110円とした場合、10,000通貨の取引で発生する取引コストは以下の通りです。

上記のスプレッドから取引コストを計算する数式に当てはめてみます。

0.3ドルが今回のFX取引におけるコストとなります。

この米ドル建ての取引コストを円換算すると、以下のようになります。

スプレッドによる取引コストは33円となります。

上記の例の様に、スプレッドが0.3銭である場合、10,000通貨の取引に掛かるコストはたったの30円です。

FX取引は他の金融商品と比較して取引コストが安く、複数のポジションを操りながら売買価格を調整したり、機動的に損切り決済をしてトレードの軌道修正を図ったりできるのが魅力です。

しかし、いくら取引コストの単価が安いといっても取引回数が増えるほど取引コストは積み上がっていきます。1回30円の取引コストも、100回の取引では3,000円になります。

長く取引するほどスプレッドの差は無視できない金額となりますので、スプレッドが低い有利な取引条件を選ぶことがFX取引の成功の第一歩となるでしょう。

スプレッド(spread)とは「広がり、値幅、差額、広さ」を表します。FX取引では差額を意味します。FXのサイトや、取引ツールの為替レートで以下のような表記を見たことがあるでしょうか。

| Bid(売値) | Ask(買値) |

|---|---|

| 110.000 | 110.003 |

このようにBidとAskを同時に提示することを「2wayプライス」といいます。

BidはFX取引で投資家側が売るときの価格で、Askは買うときの価格となります。他にもニュースなどで以下のような表記を見ることがあります。

これも2wayプライスでBidが110.00円、Askが110.05円と意味します。

なぜこの様な方式をとっているのかというとBid(売値)、Ask(買値)を同時に提示することで不正な為替レート提示を防ぎ、公平性を保つためです。

Pipsは「Percentage_in_points」の略語で、最小通貨単位の1パーセント(1/100)を意味してます。

他にも、米ドルの場合だといくらになるのか、多くのFX業者ではどれくらい変動するのか、など詳しくは以下のページで解説しております。

pipsとは?FXの最小単位を基礎から解説

詳しく見る

どのくらいのスプレッドで買い値や売り値を提示できるか。低スプレッドで安定した為替レートを提供するのが、FX業者の腕の見せ所です。FX業者によってスプレッドが異なるのはそのためです。

それが、FXブロードネットに課せられた使命です。

日本国内で提供されるFX取引では、取引手数料が無料のサービスが主流です。したがって、スプレッドがそのままFX取引に掛かるコストとなるケースがほとんどです。

FXブロードネットでも取引手数料は0円※です。

※トラッキングトレードの手数料は10,000通貨当たり片道200円発生します。

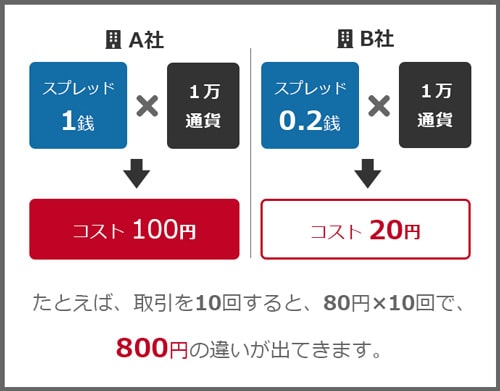

コストは取引結果に直接影響しますので、やはりスプレッドは狭い方が有利です。通貨を対象とするFX取引では、スプレッドの差はとても少額ですが、取引回数が増えるとその違いは歴然です。

スプレッドが1銭のA社とスプレッドが0.2銭のB社とで比較してみましょう。一回の取引ではスプレッドの差も僅かですが、 取引の回数を重ねていくほど、低スプレッドは有利です。

国内で利用できるFX取引のサービスでは、大きく分けて2種類のスプレッドが存在します。

売り値や買い値が変動する際でもスプレッドは常に一定を保つのが「固定スプレッド」であり、レートの変動によってスプレッドが広がったり縮まったりするのが「変動制スプレッド」です。

固定スプレッドでは、売り値が変動すれば、原則として買い値も同じだけ変動しますが、変動制スプレッドでは売り値だけまたは買い値だけが変動することがあります。

FXブロードネットでは低スプレッドを原則固定でご提供しています。以下もあわせてチェックしてみてください。

インターバンク市場での外国為替取引では、常に提示できる最良の条件が売り買い別々に提示されますので、売り値と買い値の差額は常に一定ではなく変動しているのが普通です。

業者間取引の通例にならって変動制スプレッドで提供するFX業者がいるのもそのためです。

しかし、取引コストとなるスプレッドの値が常に変動していると取引する瞬間にスプレッドの変動によって利益が少なくなる場合もあり、個人投資家にとっては市況が分かりにくくFX取引を難しくする一因でもありました。

そこで、スプレッドが変動するリスクをFX業者が引き受け、お客様の取引する価格では固定して提供したのが固定スプレッドです。

今では多くのFX会社によってスプレッドが固定されておりますが、個人投資家の皆様にFX取引をより多く利用していただくためのFX会社のサービスの一つなのです。

FXブロードネットのスプレッドは原則固定で提供されていますが、スプレッドには他に変動制スプレッドがあります(詳細は 「固定スプレッドと変動スプレッドの違い」をご確認ください)。

変動制スプレッドは、その名の通りスプレッドが常時変動するレートの提示方法ですが、原則固定のスプレッドでもスプレッドが変動しやすい時間帯や相場環境があります。こちらではスプレッドの変動する要因についてご説明します。

FX取引が行われる外国為替市場では、取引量が多く流動性が高い通貨ほど価格が安定しスプレッドは狭い傾向があります。

したがって、スプレッドの変動を左右するカギを握るのは取引の流動性と言えそうです。

通貨ペアを問わずスプレッドが変動しやすくなる流動性の低下は、いったいどのような時に起きるのでしょうか。

NY時間が終わるとオーストラリアやニュージーランド市場が取引を開始しますが、世界中の大手金融機関が集まるロンドン・NYと比べると参加者は少なく、流動性は低下する時間帯です。

その為、NY市場が閉まるニューヨーク・クローズの日本時間で朝5時~8時は、スプレッドが広がることがある時間と言えます。

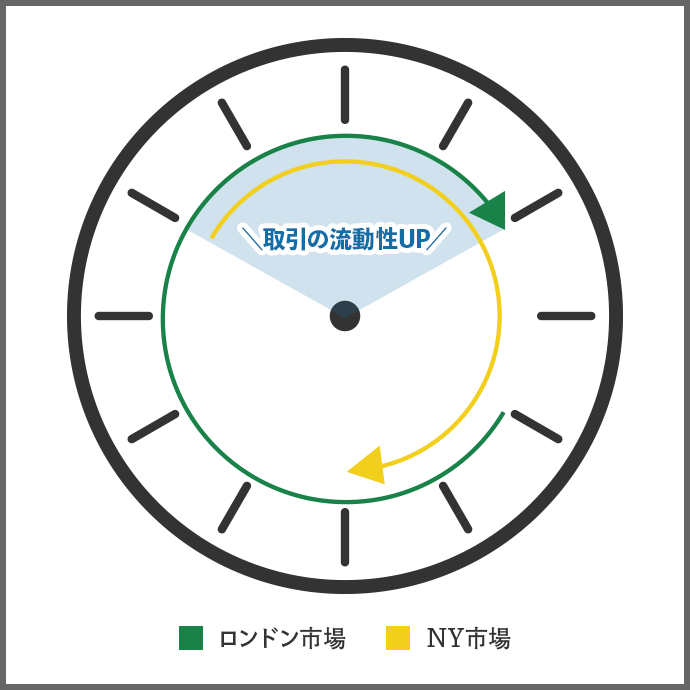

一方で欧州・ロンドン市場やNY市場の時間帯は、一日の中でも取引参加者が多く流動性の高い時間帯です。

日本時間で16時~翌朝6時頃がその時間帯となり、中でもロンドン市場とNY市場の時間帯が重なる22時~翌2時の間はもっとも取引が多く流動性が高まり、スプレッドが安定します。

クリスマスや年末年始は、欧米の取引参加者が取引から離れる傾向が強く、とりわけ流動性が低くなりがちです。

注目度の高い経済指標ほど予想外の発表があると価格の変動が大きくなりやすく、発表前後にスプレッドが変動しやすくなることがあります。

経済指標で何がわかる?見るときのポイント・取引での使い方

詳しく見る

経済指標の中でも雇用統計は特に注目度が高く、発表前は投資家も波乱を見据えて取引を手控え、様子見姿勢を取ることで流動性が低下します。

”待ち”の姿勢で指標発表まで取引を手控えていた投資家は、指標の結果を見て取引を再開します。

指標発表後は注文の急激な増加に加えて、価格が一方向に変動し一時的に取引の相手方が見つからなくなって流動性が失われることがあります。

インターバンク市場で顧客の取引を執行する為替ブローカーの中には、下手なレートでポジションを抱えてしまわない様にスプレッドを広げて対応する業者も出てきます。彼らも市場では一人の市場参加者ですので、買い値以上の金額で売ることができなければ取引で損失となるのです。

インターバンクレートでスプレッドが広がると、FX業者のカバー先金融機関のスプレッドも広がり(詳しくは「スプレッドとカバー取引の関係」で解説)、そのレート変動をFX業者が吸収しきれなければ顧客レートにも影響が出てきます。

北朝鮮によるミサイル発射やテロ、米国大統領等の要人によるサプライズ発言でも価格の急変によりスプレッドに影響することがあります。

価格が急激に一方向へ動くと、注文が売りまたは買いのどちらかに偏り一時的に流動性が失われることがあります。

その様な相場環境では、インターバンク市場でどれくらい為替レートが変動するか検討もつかず、スプレッドを広げて相場を落ち着かせるのです。

まず、なぜFXでは通貨ペアによってスプレッドが違うのかを説明する前に、スプレッドは何で発生するのかについてご理解いただく必要があります。

詳しくは「FXのスプレッドが発生する仕組み」 をご確認ください。

スプレッドがなぜ発生するのか分かったところで、本題の通貨ペアごとにスプレッドが異なる理由について説明していきます。

通貨ペアごとにスプレッドが異なる理由は大きく分けて2つあります。

変動率と流動性の違いです。

米ドル円のようにインターバンク市場で取引され、どちらの通貨も需要が高く取引量も豊富な通貨ペアは、レートの変動も比較的安定しています。

突然値段が飛んでしまうリスクも低く、スプレッドは比較的狭い通貨ペアです。

米ドル円の他に、以下のクロス円通貨ペアも同様といえるでしょう。

反対に取引量がそれほどなく需要も低い通貨の場合には、市場の流動性も低く欲しい値段で取引に応じる取引相手が見つかりにくいためスプレッドは高くなりがちです。

弊社は、2007年10月に店頭外国為替証拠金(FX)取引のオンラインサービス「FXブロードネット」の提供を開始いたしましたが、開始当初からドル円スプレッド0.9銭を打ち出し、当時の低コストの常識を覆すスプレッド1銭未満のFXサービスを先駆けて提供して参りました。

| 通貨ペア | 午前8時~ |

午前4時~ |

|---|---|---|

| 米ドル/円 | 0.2銭 | 4.2銭 |

| ユーロ/米ドル | 0.3PIP | 6.0PIP |

| ユーロ/円 | 0.5銭 | 10.0銭 |

| 英ポンド/円 | 1.0銭 | 17.5銭 |

| 豪ドル/円 | 0.6銭 | 10.0銭 |

原則固定スプレッドの適用時間は、各営業日午前8時~翌午前4時までとなります。上記原則固定スプレッド適用時間帯においても市場の価格急変時(震災などの天変地異、重要指標発表時間帯および市場の需給に大きく影響を与える経済イベントの発生等)や市場の流動性が低下している状況(米国市場閉場前後の時間帯、年末年始、クリスマス時期等)においては、スプレッドが拡大する場合があります。

スワップポイントにつきましては、スワップポイント一覧をご確認下さい。